Czym jest kredyt online

Kto może otrzymać kredyt

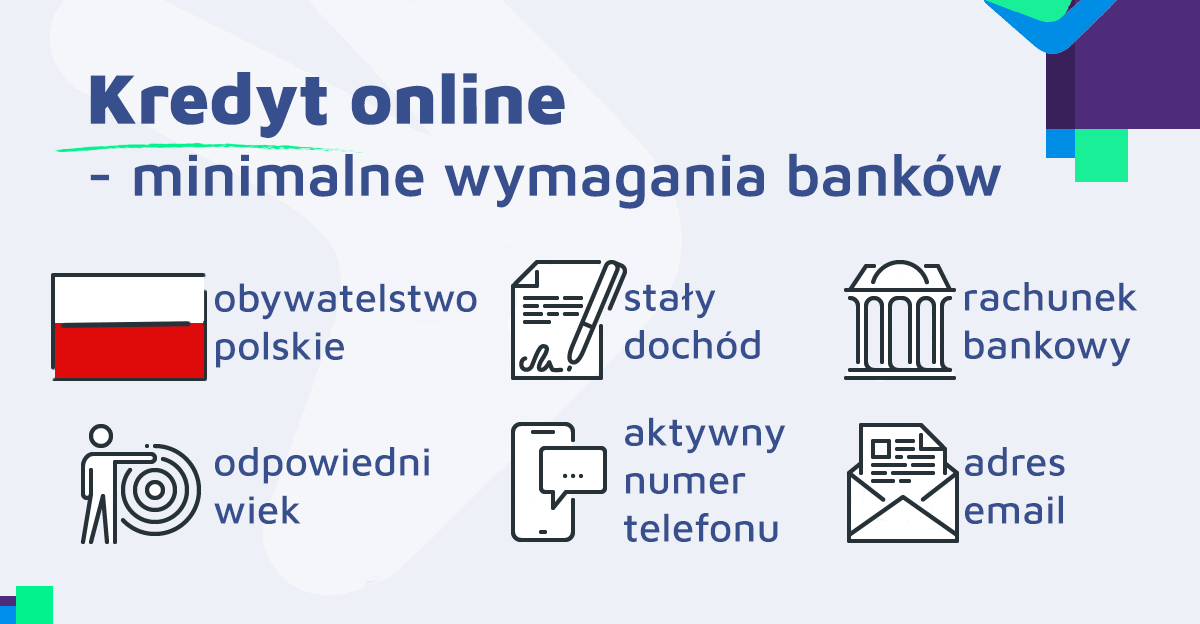

Kredyt online jest jednym z produktów finansowych, który został stworzony, by wyjść naprzeciw zmieniającym się potrzebom konsumentów. Coraz chętniej korzystamy z produktów, których pozyskanie jest szybkie i nie wymaga zbyt wielu formalności. Banki doskonale zdają sobie z tego sprawę, w związku z tym uprościły procedurę składania wniosku. Niemniej jednak nadal, aby otrzymać kredyt, musimy spełnić wytyczne stawiane przez kredytodawców. Kto zatem może otrzymać kredyt przez Internet?

Podstawowych kryterium jest wiek wnioskodawcy. Aby móc ubiegać się o jakikolwiek kredyt lub pożyczkę, musimy osiągnąć pełnoletność. Dopiero ukończenie osiemnastu lat, daje nam prawo do podpisywania umów w swoim imieniu. Jednak przy wyższych kwotach kredytów wiek ten może być podniesiony do 23 lub nawet 25 lat. Ukończenie np. 25 lat wiąże się z kolejnym warunkiem, który musimy spełnić, czyli musimy mieć odpowiednią zdolność kredytową.

Kredyt przez Internet otrzyma osoba, która nie tylko jest pełnoletnia, ale także posiada środki i możliwości, aby zobowiązanie spłacić w wyznaczonym terminie. Na naszą zdolność kredytową wpływ ma kilka bardzo ważnych czynników, które szerzej opisane są w dalszej części artykułu.

Polskie obywatelstwo i stały pobyt w naszym kraju są kolejnymi niezbędnymi czynnikami wpływającymi na przyznanie kredytu lub odrzucenie wniosku. Osoby, które pracują i mieszkają za granicą, nie otrzymają wsparcia ze strony banku. W takim przypadku o kredyt należy się zwrócić do banku w kraju, w którym pracujemy i przebywamy na stałe.

Niezbędne dokumenty

Niezależnie od tego, jakim kanałem chcemy pozyskać pieniądze – czy jest to kredyt przez Internet, czy kredyt w placówce banku musimy przedstawić te same dokumenty, które wymagają banki. Każdy bank ma swoją własną politykę, według której przyznaje pieniądze, dlatego wymagania mogą się nieznacznie różnić. Z pewnością będziemy poproszeni o dowód osobisty. Jest to najważniejszy dokument potwierdzający naszą tożsamość i zaciągnięcie kredytu, czy pożyczki na raty bez ważnego dowodu osobistego, wydaje się niemożliwe. W wyjątkowych sytuacjach (np. po kradzieży dokumentów) bank może uwzględnić paszport.

Jakie dane należy przedstawić? Jeśli zdecydowaliśmy się na kredyt online, wniosek również wypełnimy bez wychodzenia z domu. W formularzu oprócz imienia i nazwiska wpisujemy dane widoczne w dowodzie osobistym tj. datę i miejsce urodzenia, numer PESEL, a także serię i numer dowodu, datę i miejsce urodzenia, datę wydania dokumentu i organ wydający.

Ponadto bank potrzebuje potwierdzenia, że otrzymujemy regularnie wynagrodzenie. W tym celu przeważnie musimy przedstawić zaświadczenie od pracodawcy – szczególnie jeśli kredyt opiewa na wyższą sumę. Niekiedy, jeśli składamy wniosek w banku, w którym mamy rachunek osobisty, pracownik banku sprawdzi, jak kształtują się nasze wpływy na konto. Między innymi dlatego pod żadnym pozorem nie możemy zawyżyć deklarowanej kwoty dochodu. Takie manipulacje mogą zostać odebrane, jako próba wyłudzenia kredytu, co w świetle polskiego prawa jest przestępstwem.

Jeżeli zdecydowaliśmy się na kredyt przez Internet, koniecznie musimy posiadać rachunek bankowy w dowolnym polskim banku, a także adres e-mail i aktywny numer telefonu komórkowego.

Czas oczekiwania na decyzję kredytową

Na ogół, gdy staramy się o kredyt przez Internet, oczekujemy, że tak szybko, jak wypełniliśmy wniosek, tak szybko otrzymamy odpowiedź z banku. Czy tak się dzieje? Na to pytanie trudno odpowiedzieć jednoznacznie, ponieważ wiele zależy od sytuacji konsumenta, wysokości kredytu, a także od procedur, jakie stosuje bank przy weryfikacji konsumenta. W najlepszej sytuacji są osoby, które złożą wniosek o kredyt w swoim banku, a wysokość ich zarobków przewyższa wszystkie koszty, czyli mają dobrą zdolność kredytową. Dodatkowo, jeśli konsument ma dobrą historię kredytową, szybkie otrzymanie gotówki jest tylko kwestią formalną.

W przypadku konsumentów, którzy zgłaszają się do innego banku, niż ten, w którym mają rachunek bankowy, oczekiwanie na decyzję kredytową może być wydłużone. Dzieje się tak ze względu na konieczność dostarczenia zaświadczenia od pracodawcy lub wygenerowanie dokumentu z historią transakcji i saldem na rachunku osobistym. Przygotowanie obu dokumentów leży po stronie konsumenta.

Ważnym aspektem mającym wpływ na czas, jaki jest potrzebny na podjęcie decyzji o przyznaniu kredytu, jest także sprawdzenie baz informacji kredytowej i gospodarczej. Każdy bank zobligowany jest sprawdzić, jak ze spłatą poprzednich zobowiązań poradził sobie konsument. Jeśli nasza sytuacja jest klarowna, nie powinniśmy mieć problemów z pozytywną decyzją kredytową.

Czas oczekiwania na odpowiedź banku może być bardzo różny. Niekiedy odpowiedź przyjdzie po kilkunastu minutach, innym razem dopiero po dwóch dniach.

Badanie zdolności kredytowej przy kredycie przez Internet

Badanie zdolności kredytowej złożone jest z tych samych składowych w przypadku starania o kredyt konsumencki w banku, w którym mamy swój rachunek oszczędnościowo-rozliczeniowy (ROR), a w banku, z którym nie łączy nasz żadna umowa. Niemniej jednak może się okazać, że bank, który doskonale zna naszą sytuację finansową, nie będzie wymagał od nas przedstawienia zaświadczenia od pracodawcy. Poza zaświadczeniem od pracodawcy cała procedura przebiega w bardzo zbliżony sposób i mierzone komponenty są niemal takie same. Badanie zdolności kredytowej złożone jest z dwóch części: ilościowej i jakościowej.

W części ilościowej banki sprawdzają wysokość naszych dochodów, wysokość kosztów, które składają się na prowadzenie gospodarstwa domowego, a także koszty, jakie co miesiąc ponosimy na spłatę poprzednich zobowiązań finansowych.

Do części jakościowej możemy natomiast zaliczyć informacje o konsumencie, a także kluczową część badania, która dotyczy historii spłaty zobowiązań. Jakich informacji o konsumencie dotyczy cześć jakościowa? Wpływ na przyznanie kredytu ma nasz wiek, stan cywilny, wykształcenie, forma i rodzaj zatrudnienia, doświadczenie zawodowe, a także majątek, jaki posiadamy.

Nie da się ukryć, że idealnym klientem banku jest osoba w średnim wieku, zatrudniona na podstawie umowy o pracę na czas nieokreślony. Korzystniej, jeśli jest w związku małżeńskim z partnerem z dobrą zdolnością kredytową. Najkorzystniej, jeżeli wykonywany zawód jest dobrze płatny i w razie utraty pracy pozwala na szybkie zdobycie nowego zatrudnienia. Ponadto warto, aby potencjalny konsument miał majątek np. w postaci mieszkania i samochodu na własność.

Oczywiście nie każdy wpisuje się w powyższy schemat, dlatego sytuacja każdego konsumenta rozpatrywana jest indywidualnie. Ponadto każdy bank ma zbliżony, ale jednak odrębny system oceny zdolności kredytowej.

>> Zobacz również: Kredyty przez internet – co warto o nich wiedzieć?

Jak zwiększyć szanse na kredyt online?

1. Analiza sytuacji finansowej

Jeśli chcemy zwiększyć swoje szanse na otrzymanie kredytu online, starania warto rozpocząć od analizy swojej sytuacji finansowej. Dzięki temu będziemy w stanie oszacować, jakiej wysokości rata nie będzie sprawiała nam trudności. Musimy niejako popatrzeć na swoje zasoby z perspektywy banku, czyli czy udzielony kredyt gotówkowy nie będzie przewyższał naszych możliwości finansowych. Wniosek na zbyt wysoką kwotę kredytu z pewnością zostanie odrzucony. Warto również przemyśleć, czy zakup, na który chcemy przeznaczyć pieniądze pochodzące z kredytu, można zminimalizować.

2. Zwiększenie dochodów

Choć podniesienie dochodów wydaje nam się najtrudniejszą formą zwiększenia szans na kredyt online, nie można jej wykluczyć. Wiele osób obawia się zapytać przełożonego o podwyżkę, lecz jest to jedna z najłatwiejszych metod podwyższenia dochodów. Oczywiście do rozmowy z przełożonym należy się dobrze przygotować, a ponadto mieć podstawy, by argumentacja była podparta realnymi osiągnięciami.

Inną receptą na powiększenie dochodów jest zmiana miejsca zatrudnienia. Jeśli planujemy zaciągniecie wysokiego kredytu, warto również zainwestować we własne kompetencje. Dodatkowy kurs lub szkolenie pozwali nam na zmianę pracy na wyższe i lepiej opłacane stanowisko. Ponadto im większe mamy kwalifikacje, tym lepiej jesteśmy postrzegani przez banki. Osoby, z wyższymi umiejętnościami mają również większe szanse na znalezienie nowej posady, w razie utraty obecnego zatrudnienia. Informacje o zajmowanym stanowisku formie zatrudnienia i rodzaju umowy często zamieszczane są w zaświadczeniu, wypełnianym przez przełożonego.

3. Forma zatrudnienia

Dla banków forma zatrudnienia ma niebagatelne znaczenie. Według kredytodawców wszelkie umowy cywilno-prawne w tym umowa o dzieło, czy umowa zlecenie mają charakter tymczasowy. Jeśli jesteśmy na etapie poszukiwań kredytu, warto w pierwszej kolejności zdobyć stałe źródło dochodów. Podobnie sytuacja wygląda, jeśli niedawno rozpoczęliśmy nową pracę i jesteśmy na okresie próbnym lub mamy umowę na czas określony np. na sześć miesięcy. Warto zaczekać, aż umowa będzie zmieniona na stałą lub przynajmniej wydłużona na okres powyżej roku. Podobnie wygląda sytuacja przy jednoosobowej działalności gospodarczej. Warto starać się o kredyt po kilku miesiącach od jej rozpoczęcia.

4. Spłata zobowiązań

Ilość i wysokość zobowiązań wpływa na postrzeganie naszej osoby. Im więcej aktywnych instrumentów jest na naszym koncie, tym nasza zdolność kredytowa niższa. Często nie zdajemy sobie sprawy, że debet w koncie lub karta kredytowa skutecznie blokują nas przed otrzymaniem kredytu. W związku z tym, zanim złożymy wniosek o przyznanie gotówki, warto spłacić zaległe zobowiązania i zamknąć te produkty, z których nie korzystamy. Co ciekawe nawet żyrowanie kredytu lub pożyczki może skutecznie oddalić nas od pozyskania własnego kredytu online.

5. Historia w BIK

Biuro Informacji Kredytowej to jedna z najpopularniejszych instytucji, z opinii której korzystają zarówno banki, jak i firmy pożyczkowe. Dlatego, zanim wystąpimy do banku o kredyt, powinniśmy odwiedzić stronę BIK i pobrać raport na swój temat. Dzięki raportowi BIK będziemy w stanie poprawić swoją historię kredytową. Przypuśćmy, że kilka lat temu skorzystaliśmy z kredytu, którego spłata nie przebiegała zgodnie z harmonogramem. Wówczas możemy skorzystać z pożyczki lub chwilówki bez BIK. Negatywna historia spłaty zobowiązania będzie się za nami ciągnęła, dopóki nie usuniemy wpisu z BIK. Negatywny wpis będziemy mogli jednak usunąć dopiero, jeśli od spłaty zobowiązania minęło pięć lat. Taki ruch może otworzyć nam drzwi do nowego kredytu, warto go wykonać.

6. Konsolidacja zobowiązań

Im większa liczba zobowiązań widnieje na naszym koncie, tym trudniej pozyskać nowy kredyt. Oczywiście nie każdy z nas ma możliwość błyskawicznej spłaty starych zobowiązań. Pomocna w tej materii może być konsolidacja zadłużenia. Kredyt lub pożyczka konsolidacyjna polega na połączeniu wszystkich bądź części zobowiązań w jeden duży kredyt. Dzięki wydłużonemu okresowi spłaty możliwe jest obniżenie wysokości miesięcznej raty, co automatycznie zwiększy naszą zdolność kredytową.

7. Mniejsza kwota kredytu

Zbyt wysoka kwota kredytu online może być powodem, dla którego bank odrzuci nasz wniosek. Warto zatem obliczyć swoje finansowe możliwości i obniżyć kwotę kredytu, o który wnioskujemy. Załóżmy, że kredyt chcemy zaciągnąć na sprzęt AGD do nowo wyremontowanej kuchni. Zastanówmy się, czy urządzenia muszą być najdroższej firmy lub, czy jesteśmy w stanie znaleźć korzystniejszą ofertę cenową, przeszukując Internet? Niekiedy możemy trafić na świetną promocję lub przecenę, co pozwoli na obniżenie wysokości kredytu.

8. Dłuższy okres kredytowania

Nie da się ukryć, że dłuższy czas kredytowania znacząco wpływa na decyzję banku. Im niższa miesięczna rata, tym większe szanse, że kredyt zostanie spłacony w wyznaczonym terminie. W przypadku niewielkiej miesięcznej raty szanse na wygospodarowanie odpowiedniej kwoty są dużo większe, nawet jeśli będziemy mieli chwilowe wahania finansowe. Naturalnie dłużysz okres kredytowania, wiąże się z wyższym całkowitym kosztem kredytu, lecz niekiedy jest jedyną opcją na skorzystanie z dodatkowej gotówki.

9. Kredyt ze współkredytobiorcą

Nawet jeśli spełniliśmy większość kryteriów, może się okazać, że nadal nie mamy odpowiedniej zdolności kredytowej. W takim wypadku warto o wsparcie poprosić znajomego lub członka rodziny. Dzięki dodatkowemu kredytobiorcy nasze szanse na finansowanie rosną. Należy jednak pamiętać, że współkredytobiorca musi mieć wysoką zdolność kredytową.

Idealnym przykładem wspólnego kredytu może być kredyt, który zaciąga młoda osoba wraz z rodzicem. Nawet jeśli młody człowiek rozpoczął pracę i ma środki na regularną spłatę zobowiązania, to brak historii kredytowej może stanowić przeszkodę w otrzymaniu dodatkowej gotówki. Jeśli na kredyt zgodzi się rodzic lub partner, szanse na kredyt zdecydowanie rosną.

10. Korzystanie z dodatkowych produktów bankowych

Bardzo często banki oprócz kredytu proponują skorzystanie z dodatkowych produktów, dzięki którym pozyskanie środków będzie łatwiejsze. Takim produktem może być na przykład ubezpieczenie kredytu lub ubezpieczenie na życie i następstw nieszczęśliwych wypadków. Pomimo tego, że banki nie mogą nalegać na podpisanie dodatkowej umowy, brak naszej zgody może oznaczać rezygnację z kredytu. Na szczęście, jeśli nie chcemy skorzystać z proponowanej przez bank polisy, możemy zaproponować skorzystanie z innego towarzystwa ubezpieczeniowego.

Innym często proponowanym produktem jest karta kredytowa. Niekiedy możemy także otrzymać propozycję przeniesienia rachunku bankowego do banku, w którym zaciągamy kredyt – w tym przypadku możemy liczyć na obniżenie marży lub prowizji.

Pożyczka przez Internet jako alternatywa dla kredytu online

Jeśli pomimo wszelkich starań i dokonanych zmian nie otrzymaliśmy kredytu online w wybranym banku, pozostaje nam postarać się o pożyczkę online. Pożyczkodawcy nieco mniej restrykcyjnie podchodzą do zdolności i historii kredytowej konsumenta. Co to dla nas oznacza? Gdy staramy się o pożyczkę, firmy pozabankowe również sprawdzą, czy jesteśmy w stanie spłacić zobowiązanie bez większych przeszkód. Różnicą jest jednak akceptowanie przez pożyczkodawców innych źródeł dochodu niż umowa o pracę. Innymi słowy, firmy pożyczkowe akceptują umowy o dzieło, umowy zlecenia i umowy B2B.

| Kredyt | Pożyczka |

|---|---|

| Udzielany wyłącznie przez banki | Udzielana przez banki, instytucje finansowe, przedsiębiorców oraz osoby prywatne. |

| Niższa cena wynikająca z konieczności posiadania przez Klienta wyższej zdolności kredytowej. | Wyższa cena związana z udzieleniem pożyczek osobie o mniejszej zdolności kredytowej. |

| Każda umowa kredytu zawiera oprocentowanie, prowizję oraz inne opłaty. | Pożyczka może być darmowa. |

| W umowie kredytu należy wskazać cel przeznaczenia. | Brak konieczności wskazywania celu przeznaczenia pożyczki. |

| Uregulowana prawnie przez Prawo bankowe oraz Ustawę o kredycie konsumenckim. | Uregulowana prawnie przez Kodeks Cywilny oraz ustawę o kredycie konsumenckim. |

Potknięcia przy spłacie zobowiązań również nie będą przeszkodą do zawarcia umowy pożyczkowej. Oczywiście nie możemy obecnie zalegać ze spłatą zobowiązań. Akceptacja odnosi się do opóźnień w spłacie rat kredytów i pożyczek, które miały miejsce w przeszłości.

Ponadto przy pożyczce online nie zawsze wymagane jest zaświadczenie od pracodawcy. To dość istotna informacja dla osób, które nie mają ochoty wtajemniczać w swoje finansowe decyzje swoich przełożonych. Czas oczekiwania na pożyczkę jest zatem skrócony.