Czym jest pożyczka dla zadłużonych?

Pożyczka dla zadłużonych jest specjalnym rodzajem produktu finansowego. Pożyczkodawcy stworzyli ofertę dla osób, które ze względu na swoje zadłużenie mają negatywny wpis w bazie BIK, przez co nie mogą skorzystać z kredytu bankowego. Obowiązkiem banków i SKOK-ów jest weryfikacja konsumenta w bazach informacji kredytowej i gospodarczej. Jeśli na koncie konsumenta są niespłacone zobowiązania, to dłużnik ma nikłe szanse na otrzymanie kredytu. Jeszcze jakiś czas temu z pomocą przychodziły instytucje z sektora pozabankowego, które udzielały finansowania na nieco innych zasadach. Obecnie firmy pożyczkowe również muszą sprawdzać historię kredytową wnioskodawców w bazach informacji kredytowej.

Instytucje pozabankowe przy udzielaniu pożyczki dla zadłużonych akceptowały złą historię kredytową wnioskodawcy lub w ogóle jej nie sprawdzały. Dla wielu osób była to jedyna forma zdobycia dodatkowej gotówki. Gros ludzi korzystało z pożyczek dla zadłużonych, aby spłacić poprzednie zobowiązania, lub gdy pilnie potrzebowało zaspokoić potrzebę. Konsumenci na naprawę samochodu, czy zakup nowej lodówki. Doskonale zdawali sobie sprawę, że to niekiedy ich ostatnia deska ratunku.

Warto podkreślić, że pożyczki dla zadłużonych nadal widnieją w ofercie różnych firm pożyczkowych. Niemniej jednak nawet w tym przypadku, aby otrzymać pożyczkę, konsument musi wykazać się odpowiednią zdolnością kredytową. Nie oznacza to zatem, że pożyczkę dla zadłużonych otrzyma każdy klient, który złoży wniosek. Taką możliwość otrzymują przeważnie osoby, które mają stałe źródło dochodu. Pożyczkodawcy za stałe źródło dochodu uznają nie tylko umowę o pracę na czas nieokreślony. Przeważnie akceptują także umowy cywilnoprawne tj. umowę o dzieło, czy umowę-zlecenie. Niekiedy tolerowane są również dochody z innych źródeł np. najmu nieruchomości. Ważne, aby miały one charakter stały.

Kto może skorzystać z pożyczki dla zadłużonych?

Kto zatem może skorzystać z pożyczki dla zadłużonych? Tak naprawdę wniosek o pożyczkę dla osób zadłużonych mogą składać osoby z dobrą zdolnością kredytową, a także te osoby, które wiedzą, że zalegały ze spłatą innych zobowiązań. Co ciekawe wiele osób, które może otrzymać kredyt w banku, decyduje się na pożyczkę dla zadłużonych lub pożyczkę bez BIK, ze względu na czas. Proces składania wniosku, weryfikacji tożsamości i decyzji o przyznaniu środków jest nieco krótszy. Dzięki temu do wypłaty pieniędzy dochodzi szybciej, niż w przypadku innych zobowiązań. Taka sytuacja jest oczywiście bardziej prawdopodobna, gdy staramy się o pożyczkę na niższą kwotę, a nasza zdolność kredytowa pozwala na przyznanie środków we wnioskowanej wysokości.

Gdy mamy do spłacenia niewielki dług i pilnie potrzebujemy środków finansowych, pożyczka dla zadłużonych może dać nam szansę na zażegnanie problemu. Zanim jednak złożymy wniosek, musimy dokładnie przeliczyć swoje szanse na spłatę zobowiązania. Skoro już teraz mamy problem ze spłatą zobowiązania, to musimy mieć pewność, że ponownie nie dojdzie do opóźnień.

W przypadku, gdy nasze zadłużenie wynika nie z braku pieniędzy, lecz naszego roztargnienia i pominięcia spłaty rat, jesteśmy w nieco łatwiejszej sytuacji. Zapewne nasze dochody pozwolą nam na zaciągnięcie kolejnego zobowiązania i tym razem spłacając pożyczkę w terminie, przyczynimy się do poprawy swojej historii kredytowej.

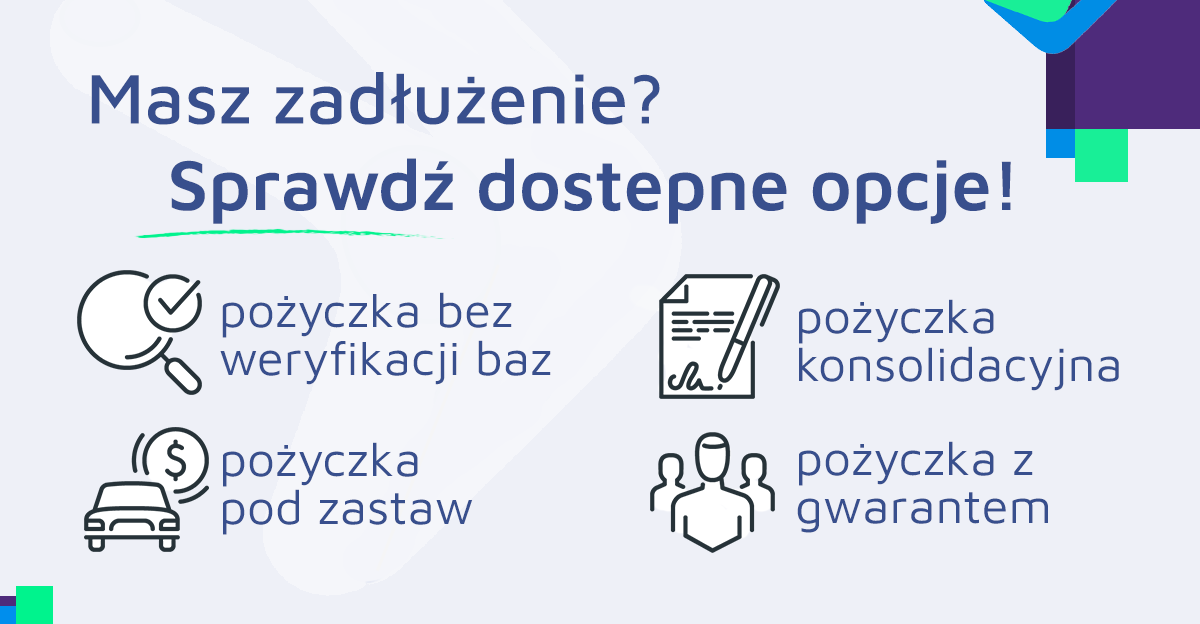

Rodzaje pożyczek dla zadłużonych

Pożyczki bez sprawdzania baz informacji kredytowej i gospodarczej

Pożyczki bez sprawdzania baz informacji kredytowej i gospodarczej to jedne z najbardziej popularnych pożyczek. Możemy je podzielić na dwa rodzaje zobowiązań. Pierwsze, które wszystkim kojarzą się z firmami pożyczkowymi, to oczywiście chwilówki bez BIK. Drugim rodzajem pożyczek bez BIK są pożyczki ratalne, które bardzo przypominają standardowy kredyt gotówkowy otrzymywany w banku.

Konsument, który stara się o pożyczkę bez BIK lub bez sprawdzania innych baz, może liczyć na wsparcie instytucji pozabankowej, ponieważ starsze negatywne wpisy w bazach informacji kredytowej i gospodarczej są akceptowane. Jednak zła historia kredytowa nie jest równoznaczna z brakiem zdolności kredytowej. Każda instytucja finansowa musi ograniczać ryzyko kredytowe, czyli prawdopodobieństwo wystąpienia zaległości lub całkowitego braku spłaty. Jeśli w naszym przypadku wystąpiły wcześniej opóźnienia w spłatach rat lub nadal zalegamy ze spłatą zobowiązań, szanse na finansowanie są mniejsze. Dlatego firmy pozabankowe w celu ochrony konsumenta, a także swoich środków wprowadziły dodatkowe formy zabezpieczenia. Stąd na rynku pozabankowym znajdziemy pożyczki pod zastaw lub z żyrantem.

Pożyczki pod zastaw

Firmy pozabankowe stworzyły ofertę pożyczek pod zastaw, tak by osoby z kłopotami finansowymi lub ze złą historią kredytową mogły bezpiecznie skorzystać z dodatkowych pieniędzy. Najczęściej zastawianym dobrem, jest samochód, nieruchomość, ale mogą to być również inne wartościowe przedmioty, takie jak biżuteria, sprzęt elektroniczny lub cenny element wyposażenie domu. Konsument godzi się zatem przenieść własność na firmę pożyczkową w zamian za otrzymanie pożyczki. Przeważnie pożyczkobiorca może korzystać ze sprzętu lub pojazdu w trakcie trwania umowy. W razie braku spłaty zobowiązania konsument straci jednak prawo do użytkowania swojego mienia. Wysokość pożyczki uzależniona jest od wyceny zastawianego dobra i niekiedy może nie być dla konsumenta wystarczająca. Bardzo prawdopodobne, że konsument otrzyma jedynie równowartość 50 procent wartości zastawianej rzeczy. Warto podkreślić, że nie można zastawić bardzo wartościowego dobra, aby otrzymać niewielką pożyczkę. Przykładowo nie można zastawić mieszkania, by otrzymać 5 000 złotych pożyczki.

Pożyczki z gwarantem

Innym rozwiązaniem dla osób, zadłużonych jest skorzystanie z pożyczki z gwarantem. Żyrant lub poręczyciel poświadcza, że w chwili braku spłaty zobowiązania przez głównego pożyczkobiorcę dokona spłaty z majątku osobistego. Dlatego też gwarant to osoba o zdecydowanie lepszej zdolności i historii kredytowej niż zadłużony wnioskodawca. Rozwiązanie z poręczycielem może być dobrym wyjściem w przypadku osób, które nie posiadają majątku, który można zastawić. Gwarantem może być każda pełnoletnia osoba z dobrą historią kredytową i zdolnością kredytową. Przeważnie o żyrowanie proszeni są członkowie rodziny lub przyjaciele. Dla firmy pozabankowej koligacje nie są jednak istotne. Co ważniejsze żyrant może zastrzec, na jaki okres decyduje się podpisać umowę i do jakiej wysokości. To dość istotne, ponieważ poręczanie jest równoznaczne z obniżeniem własnej zdolności kredytowej. Możliwe, że przez żyrowanie pożyczki, sam gwarant nie otrzyma kredytu, o który będzie się starał w przyszłości. Dlatego nie każdy jest chętny do niesienia pomocy w ten sposób.

Pożyczka konsolidacyjna

Jeżeli chcemy pozbyć się zadłużenia, biorąc kolejną pożyczkę, ponosimy bardzo duże ryzyko. Dlatego warto pomyśleć o pożyczce konsolidacyjnej. Dzięki temu spłacimy jednocześnie wszystkie bądź część zobowiązań i możemy obniżyć wysokość miesięcznych rat, a to pozwali nam odetchnąć z ulgą. Pożyczka konsolidacyjna działa na takiej samej zasadzie, jak kredyt konsolidacyjny z banku, ale prawdopodobniej łatwiej ją pozyskać. Zgłaszając się po konsolidację, należy przygotować umowy, które chcemy spłacić. Firma pożyczkowa przedstawi nam ofertę i jeśli się zdecydujemy, podpiszmy umowę. Przeważnie pożyczkodawcy tak ustalają wysokość rat i okres kredytowania, żeby nowa pożyczka nie stanowiła dla nas finansowego wyzwania, lecz umożliwiła nam powrót do finansowej równowagi.

>> Zobacz również: Jak obliczyć zdolność kredytową?

Wymagania stawiane przez pożyczkodawców

Dane podawane we wniosku

Jeśli zdecydujemy się na jeden z rodzajów pożyczek dla zadłużonych, będziemy musieli podać swoje dane osobowe. Wniosek możemy złożyć na kilka sposobów. Obecnie dostępne są pożyczki w placówce firmy, przez telefon, a także pożyczki online. Coraz większą popularnością cieszą się pożyczki bez wychodzenia z domu. Formularz jest bardzo intuicyjny. Wystarczy postępować zgodnie z wyskakującymi na ekranie komunikatami. Każda firma ma swój odrębny proces składania wniosku, są one jednak bardzo do siebie zbliżone. Przeważnie pierwszą czynnością, którą wykonujemy, jest wybór kwoty i okresy kredytowania. W kolejnym etapie wpisujemy do formularza swoje dane osobowe. Na ogół są to:

- Imię i nazwisko pożyczkobiorcy,

- Data i miejsce urodzenia,

- Imiona rodziców,

- Miejsce zamieszkania,

- Numer i seria dowodu osobistego – niekiedy proszeni jesteśmy także o podanie organu wydającego dokument,

- Numer PESEL,

- Aktualny adres e-mail i numer telefonu komórkowego,

- Indywidualny numer rachunku bankowego.

Możemy zadzwonić do firmy pożyczkowej lub udać się osobiście do placówki firmy pożyczkowej, lub jej przedstawiciela, jeśli składanie wniosku przez Internet wydaje nam się zbyt skomplikowane.

Wymagania dokumentacyjne

Pożyczka dla zadłużonych to specjalny rodzaj zobowiązania. W zależności od tego, jak kształtuje się nasza sytuacji i na który rodzaj zobowiązania się zdecydujemy możliwe, że będziemy musieli dostarczyć inny zestaw dokumentów. Bardzo prawdopodobne, że jedynym dokumentem będzie dowód osobisty i w zależności od wyboru formy weryfikacji tożsamości sprawdzenie aplikacją naszego konta bankowego.

Dużo większej liczby dokumentów będą wymagały pozostałe pożyczki dla zadłużonych. W przypadku pożyczki pod zastaw koniecznie będzie udokumentowanie własności zastawianego przedmiotu bądź nieruchomości. Jeżeli zdecydujemy się na udział osoby trzeciej, gwarant będzie musiał przedłożyć dowód osobisty, a możliwe, że także zaświadczenie o dochodach. Zaświadczenie to ma na celu sprawdzenie zdolności kredytowej poręczyciela, który musi pozasiadać środki na ewentualną spłatę naszego długu.

W przypadku pożyczki konsolidacyjnej konieczne jest przedstawienie wszystkich umów, które chcemy skonsolidować. Spłatą zadłużenia zajmuje się w tym przypadku firma pożyczkowa, pożyczkobiorcy nie otrzymują gotówki do ręki.

Rodzaje weryfikacji tożsamości

Zanim pożyczkodawca podejmie decyzję o udzieleniu pożyczki, bądź odrzuceniu wniosku musi potwierdzić zgodność otrzymanych danych osobowych. W zależności od wewnętrznych ustaleń w firmach niektóre instytucje z góry narzucają sposób sprawdzania tożsamość, inne natomiast dają konsumentom wybór. Weryfikacja tożsamości większości z nas kojarzy się ze zrobieniem przelewu na niewielką kwotę. I słusznie, bo to do tej pory jeden z najpopularniejszych sposobów, aby uwierzytelnić pożyczkodawcy swoją tożsamość.

Jednym z nowszych i zyskującym przychylność klientów sposobem potwierdzania tożsamości jest aplikacja weryfikująca. To niezwykle szybka metoda, która jednocześnie umożliwia pożyczkodawcy ocenę naszej zdolności kredytowej. Stosowana jest przeważnie, gdy wniosek składamy przez Internet. Pożyczkodawca wysyła nam link do bramki, przez którą logujemy się do swojego banku. Aplikacja na zasadzie skanowania sprawdza nasze dane osobowe. Ma również wgląd w historię transakcji na naszym koncie. Dzięki temu potwierdzamy także zgodność oświadczenia o wysokości dochodów, które wypełniamy w trakcie składania wniosku o przyznanie środków. Po wykonaniu powyższych czynności aplikacja wyloguje się z naszego konta i weryfikacja dobiega końca. Metoda ta jest całkowicie bezpieczna, a aplikacja nie może wykonać żadnych nieautoryzowanych przez nas działań.

Zależnie od formy składania wniosku możemy się także spotkać z telefonicznym potwierdzeniem tożsamości. W tym przypadku musimy posiadać smartfon z kamerą. W pierwszym kroku w trakcie rozmowy z konsultantem pokazujemy do kamery swój dowód osobisty, a następnie swoją twarz. Aplikacja, której używa pracownik firmy pożyczkowej, potwierdza zgodność zdjęcia z dowodu z naszą twarzą.

W przypadku, gdy jednak nie chcemy lub nie możemy zastosować powyższych metod weryfikacji danych, możemy udać się bezpośrednio do placówki firmy pożyczkowej lub umówić się z pracownikiem firmy, lub kurierem w naszym miejscu zamieszkania. Jednak nie każda firma pozabankowa posiada taką opcję w swojej ofercie.

| Dowód osobisty | Jest to podstawowe źródło informacji o kliencie. |

| Weryfikacja telefoniczna | Pozwala pożyczkodawcy upewnić się, że wskazany we wniosku numer telefonu jest poprawny. |

| Przelew bankowy | Symboliczny przelew 1 złotowy z indywidualnego rachunku bankowego klienta. |

| Weryfikacja za pomocą aplikacji | Wymaga zalogowania się na swoje konto bankowe za pomocą specjalnej podstrony. |

Sposoby wypłaty środków

Gdy przeszliśmy pomyślnie weryfikację tożsamości, rolą instytucji pożyczkowej jest podjęcie decyzji o przyznaniu środków. Jeśli decyzja jest pozytywna, w kolejnym etapie konieczne będzie podpisanie umowy. Na ogół, jeśli korzystamy z pożyczki dla zadłużonych przez Internet, umowa również będzie podpisywana zdalnie. Po dokładnym przeanalizowaniu umowy i jej akceptacji pozostaje nam czekać na wypłatę środków. Jakie są sposoby na wypłatę pożyczonej gotówki? Oto one:

- Przelew bankowy – w formularzu pożyczkowym podaliśmy numer rachunku bankowego, na który pożyczkodawca przeleje określoną w umowie kwotę. Pieniądze powinny znaleźć się na naszym rachunku od kilkunastu minut do jednego dnia. Wiele zależy od tego, czy rachunek bankowy mamy w tym samym banku co firma pożyczkowa i w jakim dniu tygodnia podpisaliśmy umowę. Jeśli decyzję o przyznaniu środków otrzymaliśmy, np. w piątek istnieje prawdopodobieństwo, że pieniądze będą na naszym koncie w kolejnym dniu roboczym. Niekiedy możemy skorzystać z przelewów natychmiastowych, które przekazują środki w czasie rzeczywistym.

- Czek GIRO – nie każda osoba chce, aby pożyczka znalazła się na rachunku bankowym. W takim przypadku możemy ubiegać się o czek GIRO. Czek GIRO możemy zrealizować w placówce pocztowej, a nawet w dużych sklepach. W tym przypadku koniecznie musimy mieć ze sobą dowód osobisty.

- Kurier – dla tych osób, które nie mogą lub nie chcą korzystać z czeku GIRO, pieniądze może dostarczyć kurier. W tym przypadku również musimy okazać dowód osobisty. Na ogół usługa dostarczenia gotówki pod wskazany adres wymaga dodatkowej opłaty.

Pożyczka dla zadłużonych a komornik

Osoby, które posiadają zadłużenia komornicze, nie mają szans na kredyt online. Banki nie mogą bowiem udzielać kredytów osobom zadłużonym. Dlatego wielu konsumentów zwraca się do instytucji pozabankowych. Znalezienie pożyczki dla zadłużonych z komornikiem nie jest jednak takie proste. Ponadto istnieje groźba, że otrzymane na rachunek bankowy pieniądze zostaną przejęte przez komornika na spłatę wierzytelności. Korzystanie z pożyczek w przypadku posiadania egzekucji komorniczych jest bardzo ryzykownym posunięciem. Zanim jednak zdecydujemy się na pożyczkę pomimo zajęcia komorniczego, koniecznie obliczmy swoje finansowe możliwości. Kolejna pożyczka może bowiem bardzo niekorzystanie wpłynąć na nasz budżet. A brak spłaty będzie pogłębiał i tak już dość trudną sytuację.

Jak pożyczać bezpiecznie?

Decydując się na pożyczkę lub kredyt, zawsze powinniśmy dokładnie przeanalizować swoją sytuację materialną. Na ogół nasze obawy związane są z nierzetelnością instytucji finansowej. Oczywiście, zanim podpiszemy umowę, należy dokładnie sprawdzić, czy firma działa legalnie i zgodnie z prawem. Warto też sięgnąć po opinie innych pożyczkobiorców, a także sprawdzić listę ostrzeżeń publicznych KNF. Dobrym krokiem jest również wybór najlepszej pożyczki przy pomocy rankingu pożyczek. Na tym jednak nie kończy się nasza rola.

Zanim skorzystamy z pożyczki, powinniśmy się zastanowić nad istotą naszej potrzeby. Czy kolejna pożyczka jest koniecznością, czy jednak zachcianką? Jeśli nasza obecna sytuacja pozostawia wiele do życzenia, nowy telefon lub inny sprzęt elektroniczny może poczekać, aż uporamy się z długami. Jeśli jednak sytuacja, w której się znaleźliśmy, wymaga pilnej reakcji, to chęć skorzystania ze wsparcia jest jak najbardziej uzasadniona.

Warto dostosować kwotę pożyczki do naszych potrzeb, a także dopasować formę spłaty i wysokość ewentualnych rat do naszych możliwości. Jeśli pożyczka jest niewielka, nasza decyzja może skłonić się ku chwilówce. Jeżeli jednak potrzebujemy większej gotówki, rozłożenie spłaty na dogodne raty będzie rozsądnym wyjściem z sytuacji.