Czym jest szybka gotówka?

Okres kredytowania

Szybka gotówka jest specyficznym rodzajem zobowiązania finansowego, którego uzyskanie jest stosunkowo łatwe i nie wymaga od konsumenta przedkładania dużej ilości dokumentów. Szybka gotówka to potoczna nazwa jednego z najbardziej popularnych produktów pozabankowych, czyli chwilówki. Po chwilówkę możemy sięgnąć, składając wniosek do instytucji z sektora pozabankowego. Choć to nie jedyny produkt firm pożyczkowych, z pewnością jest jednym z najbardziej rozpoznawalnych. Swoją nazwę zawdzięcza krótkiemu okresowi, na który zawierana jest umowa pomiędzy stronami.

W jakim terminie należy zwrócić chwilówkę? Tak naprawdę wiele zależy od instytucji, z której usług chcemy skorzystać. Każda firma indywidualnie, wewnątrz własnych struktur określa, na jaki czas będzie udostępniać konsumentom swoje środki. Możemy to sprawdzić, przeszukując ofertę po ofercie, wchodząc na strony internetowe wybranych firm, lub wspierając się rankingiem pożyczek. Dzięki rankingom w dość szybki i łatwy sposób możemy porównać, która firma oferuje pożyczkę na okres, którym jesteśmy zainteresowani.

Niektóre firmy z góry określają czas, w którym należy spłacić zobowiązanie. Przeważnie znajdziemy chwilówki na dowód osobisty na 30, 45, 60 lub 90 dni. Z drugiej jednak strony, możemy wyszukać firm, które dają nam – konsumentom wybór terminu spłaty chwilówki. Stąd możemy znaleźć zobowiązania, które należy zwrócić już po jednym dniu lub dopiero po 90 dniach.

Kwota zobowiązania

Skoro możemy wybrać okres zawarcia umowy, to czy możemy również wybrać kwotę, którą chcemy pożyczyć? W przeważającej większości firm, tak. Już na etapie wyszukiwania instytucji, z którą chcemy nawiązać współpracę, możemy sprawdzić, jakiej wysokości pożyczkę udostępnia dana firma. Zakres oferowanych kwot jest bardzo szeroki, ale niższy niż w przypadku kredytu gotówkowego. Rozpoczyna się od 100 złotych, na 25 000 złotych kończąc. Nie oznacza to jednak, że każdy otrzyma finansowanie, o które wnioskował.

Pomimo tego, że firmy pozabankowe w swojej ofercie posiadają pożyczki chwilówki na bardzo zróżnicowanym poziomie, to nie każdy będzie mógł z nich skorzystać. W przypadku niższych kwot oferowane są często pożyczki dla zadłużonych. Każda firma sprawdza zdolność kredytową konsumenta, ponadto pożyczkodawcy na ogół sięgają również po raport na temat zadłużenia do baz informacji kredytowej i gospodarczej. Jeszcze kilka lat temu niektóre firmy pozabankowe bazowały jedynie na oświadczeniu finansowym, które składa potencjalny klient. Obecnie to niemal niemożliwe. Ponadto im wyższa kwota zobowiązania, tym więcej wytycznych należy spełnić.

Z pewnością konsument, który wielokrotnie korzystał z usług danego pożyczkodawcy i każdorazowo wywiązał się ze spłaty zobowiązania, ma większe szanse na wyższą kwotę pożyczki. Dzięki terminowej spłacie zyskał miano rzetelnego konsumenta, który zawsze wywiązuje się z postanowień umowy. Jeśli zatem chcemy mieć możliwość skorzystania z chwilówki w dowolnej wysokości, musimy dbać o swoją historię kredytową.

Wymagania formalne przy szybkiej gotówce

Wytyczne stawiane przez pożyczkodawców

Szybka gotówka to świetny produkt, z którego najchętniej korzystamy w chwili, gdy wydarzy się coś nieplanowanego. Niekiedy wydarzenia te mają negatywny bądź przykry charakter, niekiedy są przeznaczane na wyjątkową okazją, z której trudno nie skorzystać. Niemniej jednak warto, abyśmy znali ogólne wytyczne, które stawiają pożyczkodawcy. Dzięki tej wiedzy będziemy mieli większe szanse przygotować się do starania o dodatkową gotówkę.

Instytucje pożyczkowe mogą udzielić finansowania pod pewnymi warunkami. Niektóre wytyczne muszą być spełnione każdorazowo, inne wynikają z wewnętrznych ustaleń instytucji finansującej i dotyczą jedynie pożyczki w wybranej firmie. Poniżej przedstawiamy wytyczne, które konsument zawsze musi spełnić, ubiegając się o pożyczkę krótkoterminową:

- Pełnoletność – wniosek o pożyczkę możemy składać, dopiero gdy ukończymy 18. rok życia. Niektóre firmy udzielają finansowania osobom, które skończyły 23. lub nawet 25. lat.

- Dowód osobisty – niezbędnym dokumentem jest także ważny dowód osobisty, niektóre firmy akceptują również aplikację mObywatel.

- Polskie obywatelstwo – otrzymanie standardowej pożyczki możliwe jest jedynie dla obywateli RP. Dla cudzoziemców stworzone są specjalne pożyczki dla obcokrajowców na nieco innych zasadach.

- Zamieszkanie na terenie Polski – przeważnie o pożyczkę możemy się starać jedynie, gdy na stałe mieszkamy na terytorium RP. Polacy, którzy mieszkają i pracują poza granicami kraju, raczej nie będą mogli skorzystać z dodatkowej gotówki w Polsce.

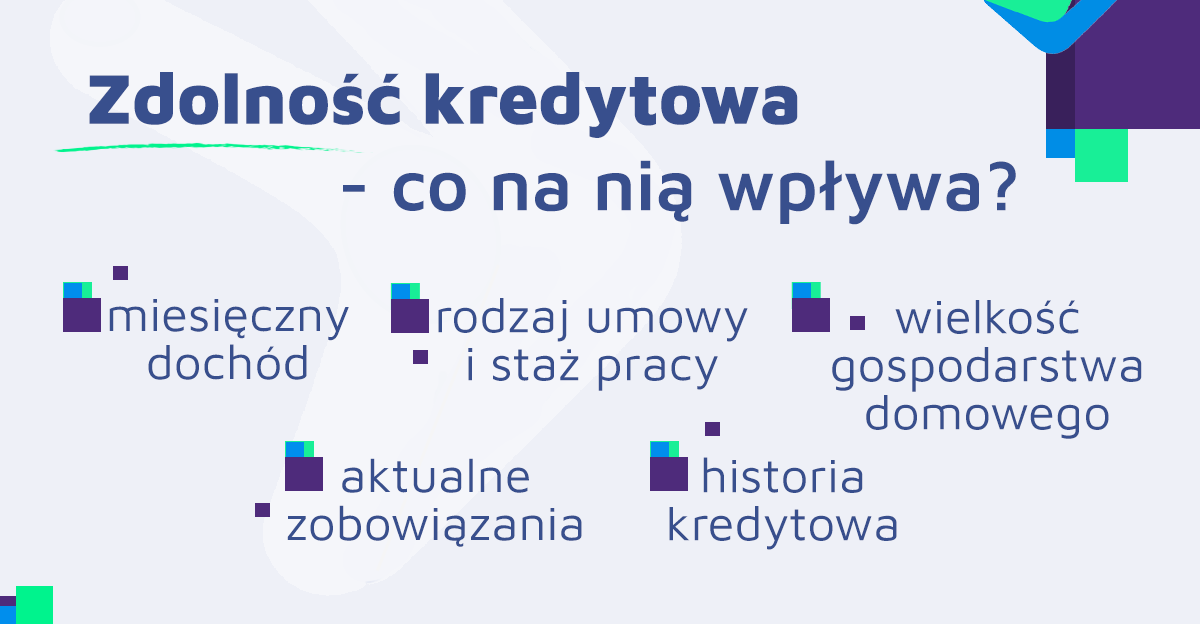

- Zdolność kredytowa – przy mniejszej kwocie zobowiązania zdarza się, że pożyczkodawcy polegają jedynie na oświadczeniu o zarobkach wypisanym przez pożyczkobiorcę. Warto pamiętać, aby nigdy nie zawyżać dochodów na oświadczeniu. Jednak, gdy kwota pożyczki jest większa, a ryzyko udzielenia pożyczki osobie niewypłacalnej rośnie, pożyczkodawcy wymagają zaświadczenia o dochodach od pracodawcy lub wyciągu z historią operacji na rachunku bankowym.

- Historia kredytowa – podobnie do zdolności kredytowej, historia spłaty poprzednich zobowiązań kontrolowana jest na ogół, gdy kwota chwilówki jest wyższa.

- Rachunek bankowy – numer indywidualnego rachunku bankowego potrzebny jest przede wszystkim do weryfikacji tożsamości – jeśli wniosek składamy przez Internet lub telefonicznie, a także do wypłaty środków.

- Adres e-mail oraz numer telefonu – aby otrzymać pożyczkę, firma pozabankowa musi mieć możliwość kontaktowania się z klientem.

Niezbędne dokumenty

Nawet jeśli wniosek o chwilówkę online składamy przez Internet, konieczne będzie posłużenie się dokumentem potwierdzającym tożsamość. W Polsce za taki dokument uznawany jest dowód osobisty oraz paszport. Paszport będzie jednak akceptowany w wyjątkowych przypadkach np. gdy zgubiliśmy nasz dowód osobisty lub co gorsza, gdy staliśmy się ofiarą kradzieży. Wnioskodawcy często pytają, czy mogą wypełnić wniosek, posługując się danymi z prawa jazdy? Niestety, prawo jazdy jest co prawda dokumentem ze zdjęciem, jednak nie potwierdza tożsamości, lecz uprawnienia do prowadzenia pojazdu.

Pożyczkodawcy, szczególnie przy wysokich pożyczkach wymagają potwierdzenie zdolności kredytowej. Możliwe, że wystarczy wyciąg z naszego rachunku bankowego, który potwierdzi wysokość otrzymywanego przez nas wynagrodzenia. W przypadku bardziej wymagających pożyczkodawców koniecznie będziemy musieli przedstawić zaświadczenie od pracodawcy. Jest to jednak nieco rzadziej stosowana praktyka przy pożyczkach krótkoterminowych.

Ostatnim dokumentem, który wymagany jest bardzo rzadko, jest rachunek na nasze nazwisko za media. Jak wspomnieliśmy, jedną z wytycznych stawianą pożyczkobiorcom jest konieczność zamieszkania na terenie Polski. W celu potwierdzenia tego faktu niekiedy pożyczkodawca wymaga od nas przedstawienia rachunku za prąd, gaz lub czynsz.

W procesie wnioskowania o chwilówkę pożyczkodawcy stosują zasadę minimalizmu. Stąd otrzymanie chwilówki jest możliwe wyjątkowo szybko, bez konieczności wypełniania ogromu dokumentów. Niekiedy ze względu bezpieczeństwa należy przedstawić dodatkowy dokument, który potwierdzi naszą zdolność kredytową.

Szybka gotówka – co wchodzi w skład ceny pożyczki?

Niemal każdy produkt finansowy, w tym również pożyczka krótkoterminowa obarczony jest kosztami. Oznacza to, że oprócz pożyczonego kapitału, będziemy musieli zwrócić pieniądze np. za udzielenie finansowania. Każda firma pozabankowa określa, indywidualnie, czy będzie pobierała wszystkie określone w ustawie opłaty, czy zrezygnuje z jednej lub z części z nich. Wszelkie opłaty odsetkowe i pozaodsetkowe, jakie nakładają zarówno banki, jak i firmy pożyczkowe regulują ustawy, w tym ustawa o Kredycie konsumenckim. W skład pożyczki wchodzą:

- Kapitał – kwota pożyczki, którą otrzymaliśmy i którą musimy zwrócić.

- Opłata przygotowawcza – związana jest z wszelkimi czynnościami, które podejmuje pożyczkodawca, aby konsument mógł otrzymać chwilówkę. Wchodzą w nią np. opłaty związane z analizą zdolności kredytowej, czy przygotowaniem dokumentacji.

- Opłata za rozpatrzenie wniosku – nie każda instytucja ją pobiera, dotyczy głównie kosztów związanych z początkowymi etapami w tym z przygotowaniem i rozpatrzeniem wniosku.

- Prowizja – opłata za udzielenie pożyczki, na ogół stanowi określony procent pożyczonego kapitału.

- Wysokość oprocentowania – koszty, które należy ponieść w związku ze spłatą zobowiązania. W przypadku chwilówek oprocentowanie jest stałe.

- Odsetki – to inaczej koszt za możliwość używania kapitału.

- Opłata weryfikacyjna – występuje w przypadku, gdy sposobem weryfikacji tożsamości jest przelew weryfikujący na niewielką kwotę. Na ogół nie przekracza 1 złotego.

- Opłata za ustanowienie zabezpieczenia – ta opłata może wystąpić, gdy otrzymanie pożyczki możliwe jest dzięki zastawieniu dobra majątkowego (samochodu).

- Ubezpieczenie zobowiązania – nie każde zobowiązanie jest ubezpieczone.

- Opłata administracyjna – może dotyczyć np. monitorowania spłaty rat w przypadku pożyczki ratalnej. Nie zawsze występuje w chwilówkach.

Gdzie szukać ofert firm pożyczkowych?

Firm specjalizujących się zarówno w pożyczkach krótkoterminowych, jak i pożyczkach ratalnych jest na rynku pozabankowym całe mnóstwo. Jeśli nie śledzimy na bieżąco, które firmy obecnie mają najkorzystniejszą ofertę, to nasz wybór może być albo nietrafny, albo bardzo kosztowny. Warto zatem zanim zaciągniemy zobowiązanie dobrze się przygotować i podjąć świadomą decyzję.

Dobór odpowiedniej firmy możemy rozpocząć od przeszukania Internetu. Możemy to zrobić na własny rachunek, wpisując do wyszukiwarki samą nazwę „chwilówka” lub wpisując nazwę konkretnej firmy, która z chwilówkami nam się kojarzy lub nazwę firmy, z której usług korzystaliśmy w przeszłości. Jeśli takich instytucji znamy kilka, możemy według własnych wytycznych porównać ze sobą oferty. Pamiętajmy jednak o tym, aby sprawdzić także, czy wybrany przez nas podmiot nie widnieje na liście ostrzeżeń publicznych, która publikowana jest w witrynie internetowej KNF.

Jeśli jednak nie mamy czasu na samodzielną weryfikację, możemy posiłkować się rankingami pożyczek lub rankingami chwilówek. Instytucje, które tworzą rankingi, przeważnie weryfikują firmy pożyczkowe, których oferty znajdziemy w rankingach. Pamiętajmy jednak o tym, żeby zawsze zostawić sobie pewną dozę niepewności. Gdy wybierzemy firmę pożyczkową, w której chcemy wziąć pożyczkę online, jeszcze raz samodzielnie przejrzyjmy witrynę internetową pożyczkodawcy. Wiele rankingów daje możliwość porównania kilku ofert między sobą, a także bezpośredniego złożenia wniosku.

>> Zobacz również: Jak ubiegać się o pożyczkę – przewodnik dla początkujących

Jak analizować oferty firm pożyczkowych?

Szybka gotówka jest na ogół zobowiązaniem, którego wysokość nie przekracza 10 000 złotych. Choć oczywiście możemy skorzystać z wyższej kwoty pożyczki, to jednak wysokie pożyczki rozsądniej spłacać jest w ratach. Mamy wówczas większe szanse na to, że w trakcie spłaty niższych rat nie dojdzie do sytuacji, w której przez losową sytuację zabraknie nam środków na pokrycie zobowiązania.

Jeżeli chcemy porównywać ze sobą kilka ofert, musimy mieć pewność, że wybrane przez nas parametry dotyczą dokładnie tych samych produktów. Nie możemy porównywać pożyczek z różnym okresem kredytowania lub na różną kwotą pomiędzy sobą. Wyniki takiego porównania byłyby zupełnie nieadekwatne.

Czynnikiem, który warto porównywać, jest z pewnością RRSO, ale nie zawsze sprawdza się w przypadku pożyczek krótkoterminowym. RRSO jest wskaźnikiem, którego wartość ukazana jest w stosunku rocznym. W związku z tym w przypadku chwilówek zawieranych na maksymalnie trzy miesiące wynik może być mylnie interpretowany.

Innym parametrem, na który możemy zwrócić uwagę w przypadku chwilówki, jest całkowity koszt pożyczki. Mówi on nam o całej kwocie, którą będziemy musieli zwrócić pożyczkodawcy. Musimy jednak pamiętać, aby nie pomylić całkowitego kosztu pożyczki z całkowitą kwotą pożyczki, która jest jedynie kwotą, otrzymaną od pożyczkodawcy np. przelaną na nasz rachunek bankowy. Jeśli będziemy znali całkowite kwoty wybranych chwilówek, będziemy mogli wybrać tę, która jest najkorzystniejsza.

| Koszty odsetkowe | Koszty pozaodsetkowe |

|---|---|

| Wynikają z wysokości pożyczonej kwoty oraz oprocentowania danej firmy. Koszty te ogranicza ustawowa. | Mogą zawierać prowizję pożyczkodawcy, pośrednika, opłatę przygotowawczą, czy ubezpieczenie pożyczki. |

Jak bezpiecznie korzystać z szybkiej gotówki?

Niemal każda decyzja, którą podejmujemy, ma bezpośredni wpływ na nasze dalsze życie. Nawet jeśli dotyczy to pożyczki, tej niewielkiej również. Dlatego, zanim coś postanowimy, warto rozważyć możliwe scenariusze i postarać się zminimalizować ryzyko niepowodzenia. Od czego powinniśmy zacząć?

Świetna okazja – nie zawsze taka dobra

Bardzo często nasze decyzje zakupowe podejmujemy pod wpływem impulsu. Zdarzają się bardzo intratne okazje, których atrakcyjność ograniczona jest przez ramy czasowe. Kiedy w takiej chwili działamy pod presją, nie zawsze widzimy faktyczny obraz sytuacji. To właśnie takie momenty mogą doprowadzić do tego, że podpiszemy umowę z niewłaściwą firmą lub kupimy produkt, który okazał się wadliwy lub wybrakowany. Zwracajmy zatem uwagę na to, czy produkt lub usługa, na który bierzemy przykładowo kredyt konsumencki, jest dokładnie tym produktem, za który jest podawany. Jeśli coś jest w okazyjnej cenie, sprawdźmy, czy aby na pewno jest produktem lub usługą pozbawioną wad i niedoskonałości. Nawet jeśli korzystamy z sezonowej wyprzedaży, sprawdźmy, czy na kupowanym obiekcie nie widać śladów użytkowania lub nie jest pozbawiony gwarancji. To szczególnie istotne, ponieważ często towarów wyprzedażowych nie można zwrócić.

Firma pożyczkowa ma znaczenie

Jeśli chcemy pożyczać pieniądze bezpiecznie, powinniśmy korzystać ze znanych i sprawdzonych instytucji pożyczkowych. Małe i niemal anonimowe firmy, które ogłaszają się na przystankach, lub wrzucają ulotki do skrzynek pocztowych, mogą mieć nieuczciwe zamiary względem konsumentów. Bardzo często zdarza się, że oszuści podszywają się pod firmy pożyczkowe w celu wyłudzenia danych osobowych, by za ich pośrednictwem wyłudzić faktyczną pożyczkę. Innym zagrożeniem związanym z niewielką firmą pożyczkową, jest brak nadzoru nad postępowaniem pożyczkodawcy. Konsument może nie zdawać sobie sprawy z tego, że działania pożyczkodawcy są niezgodne z prawem i są nakierowane na niekorzyść pożyczkobiorcy, by celowo narazić go na wyższe koszty. Oczywiście nie wszystkie niewielkie firmy mogą działać niekorzystnie, niemniej jednak zawsze warto upewnić się, że wszystkie działania są zgodne z prawem.

Brak środków na spłatę zobowiązania

Wybraliśmy rzetelną firmę pożyczkową, pieniądze wydamy na niezbędny i sprawdzony zakup. Wydaje nam się, że każdy etap dobrze przemyśleliśmy. Nie możemy zatem pominąć kolejnego bardzo istotnego czynnika, którym jest kwota pożyczki i nasze finansowe możliwości. Jeśli naszym celem jest szybka gotówka, którą zwrócimy w ciągu 90 dni, musimy mieć środki, które pozwolą nam na spłatę zobowiązania. Najłatwiej spłacić zobowiązanie, gdy oczekujemy zwrotu podatku lub mamy pewność, że większa kwota zasili nasze konto. Niestety nie zawsze taka sytuacja może mieć miejsce. W związku z tym musimy obliczyć swój budżet domowy i kwotę, którą jesteśmy w stanie odłożyć w ciągu trzech miesięcy. Tak, by szybką gotówkę oddać najpóźniej do ostatniego dnia trwania umowy. W przeciwnym razie narażamy się na niepotrzebne koszty. Dodatkowo przez brak spłaty zobowiązania w terminie, pożyczkodawca może nas zgłosić do Biura Informacji Kredytowej lub Krajowego Rejestru Długów, jako dłużnika. Tym sposobem zepsujemy swoją historię kredytową i obniżmy scoring BIK.