Czym jest pożyczka online?

Konsumenci coraz chętniej korzystają z pożyczek przez Internet. Często przy małych kwotach formalności są nieco ograniczone. Nie zawsze wymagane jest także zaświadczenie o dochodach. Już te dwie kwestie czynią pożyczki bardzo atrakcyjną alternatywą dla kredytów konsumenckich. Ich dodatkowym atutem jest możliwość pozyskania pomocy finansowej bez wychodzenia z domu. Czym dokładnie jest pożyczka online?

Pożyczka przez Internet jest produktem finansowym oferowanym przez instytucje z sektora pozabankowego. Pożyczkę możemy otrzymać, podpisując umowę z firmą pożyczkową na zasadach opisanych w Kodeksie cywilnym.

Kodeks cywilny. Art. 720. Umowa pożyczki

§1. Przez umowę pożyczki dający pożyczkę zobowiązuje się przenieść na własność biorącego określoną ilość pieniędzy albo rzeczy oznaczonych tylko co do gatunku, a biorący zobowiązuje się zwrócić tę samą ilość pieniędzy albo tę samą ilość rzeczy tego samego gatunku i tej samej jakości. §2. Umowa pożyczki, której wartość przekracza tysiąc złotych, wymaga zachowania formy dokumentowej.

Firmy pożyczkowe na ogół kojarzą się z pożyczkami krótkoterminowymi, czyli tzw. chwilówkami. Jednak pożyczkodawcy wyszli naprzeciw zmieniającym się potrzebom i oczekiwaniom konsumentów i stworzyli również pożyczki ratalne, wzorując się nie jako na produktach bankowych takich jak kredyty gotówkowe. Ponadto na rynku pozabankowym jest wiele innych rodzajów pożyczek, które można dopasować do swojej sytuacji. Bardzo popularne są pierwsze darmowe chwilówki, pożyczki na dowód osobisty, czy pożyczki konsolidacyjne. Z wszystkich pożyczek można skorzystać, zarówno składając wniosek w placówce firmy (o ile taka istnieje), jak i przez Internet.

| Pożyczka tradycyjna | Pożyczka online | |

|---|---|---|

| wymagania formalne | spore | mniejsze |

| szybkość wypłaty | do kilku dni | do 24 godzin |

| dostępne kwoty | do 60.000 zł | do 15.000 zł |

| okres kredytowania | do 60 rat | do 12 rat |

Kto udziela pożyczek przez Internet?

Najbardziej oczywistą odpowiedzią na pytanie „kto udziela pożyczek przez Internet?” jest oczywiście odpowiedź: firmy pożyczkowe. Jednak w sieci możemy znaleźć oferty osób prywatnych, które reklamują się w serwisach ogłoszeniowych lub na specjalnych platformach, na których udzielane są pożyczki społecznościowe.

Z pożyczek prywatnych i społecznościowych korzystają przeważnie osoby, które nie mogą już zaciągnąć kolejnego zobowiązania w instytucjach finansowych. Niemożność ta wynika na ogół z braku zdolności kredytowej lub złej historii kredytowej. Zadłużeni konsumenci podejmują się więc dość ryzykownych działań, zobowiązując się do spłaty dużo wyższej kwoty, niż pożyczona suma.

Korzystanie z wyspecjalizowanych firm pożyczkowych jest zdecydowanie bezpieczniejsze. Rzetelny pożyczkodawca nie może pozwolić sobie na działania niezgodne z prawem. Nad bezpieczeństwem konsumentów czuwa bowiem: Urząd Ochrony Konkurencji i Konsumentów, Rzecznik Finansowy, Generalny Inspektor Ochrony Danych Osobowych i Generalny Inspektor Informacji Finansowej. W przypadku pożyczek prywatnych, czy społecznościowych nikt kontroli nie sprawuje.

Aby firmy pożyczkowe mogły działać zgodnie z prawem, muszą spełnić szereg wymogów, oto one:

- Firma musi posiadać kapitał zakładowy w wysokości co najmniej 1 000 000 zł, pokryty środkami pieniężnymi, ze środków własnych założycieli, a nie ze źródeł zewnętrznych, tj. z kredytów, pożyczek, obligacji itp.,

- Firma musi być zarejestrowana w Krajowym Rejestrze Sądowym, w formie spółki akcyjnej lub spółki z ograniczoną odpowiedzialnością,

- Instytucja musi powołać zarząd lub radę nadzorczą spółki. Członkami takich organów spółki mogą być tylko osoby niekarane.

Jak mądrze wybrać firmę pożyczkową?

Wybór odpowiedniej firmy jest jednym z kluczowych zadań, które stoją przed konsumentem. To szczególnie istotne, jeśli pożyczkę na dowód chcemy zaciągnąć na kilka lat. Warto zatem związać się z instytucją, która działa w dobrej wierze i wywiązuje się z postanowień umowy. Jak więc znaleźć rzetelną firmę pożyczkową?

Poszukiwania solidnej firmy możemy przeprowadzić w dwojaki sposób. Pierwsza metoda polega na samodzielnych działaniach, które rozpoczniemy od wyboru firmy, którą chcemy sprawdzić. W tym przypadku warto odwiedzić stronę internetową pożyczkodawcy i wyszukać kluczowych informacji na temat siedziby firmy, numeru wpisu do KRS, wysokości kapitału spółki i oczywiście bacznym okiem przyjrzeć się przykładowi reprezentatywnemu. Możemy również sprawdzić, czy wybrana przez nas instytucja nie znajduje się na liście ostrzeżeń publicznych opublikowanej w witrynie internetowej Komisji Nadzoru Finansowego. Dobrym wyborem jest także odnalezienie opinii innych pożyczkobiorców. Takie działania możemy wykonać z każdą firmą, którą jesteśmy zainteresowani.

>> Zobacz również: 3 najpopularniejsze sposoby weryfikacji klienta ubiegającego się o pożyczkę online

Nieco krótszym, lecz mniej wnikliwym sprawdzeniem pożyczkodawcy jest sięgnięcie po rankingi pożyczek. Na ogół firmy publikujące rankingi przed dodaniem do niego nowej firmy, dokładnie ją sprawdzają pod różnym kątem. Korzystając z rankingów mamy także możliwość porównania i zestawienia ze sobą ofert różnych firm. Zyskamy dzięki temu szerszą perspektywę, a nasz wybór będzie bardziej sprecyzowany. Firmę, z którą zamierzamy podpisać umowę, warto sprawdzić zarówno od strony formalnej, jak i przez rzetelny ranking.

Co jest lepsze: pożyczka na raty czy chwilówka?

Czy da się porównać pożyczkę na raty z chwilówką? Oba produkty finansowe różnią się od siebie i skonstruowane są w taki sposób, aby zaspokajać nieco inne potrzeby. Każdy konsument powinien dokładnie zastanowić się, jak kształtuje się jego sytuacja finansowa, a także jaka potrzeba będzie zaspokajana z pieniędzy pochodzących z pożyczki. Ogromne znaczenie ma także kwota zobowiązania. Chwilówkę w wysokości 1 000 złotych znacznie łatwiej spłacić niż pożyczkę na raty w wysokości 15 000 złotych.

Kiedy warto wziąć chwilówkę? Chwilówka jest dobrym rozwiązaniem, gdy potrzebujemy, jak najprędzej niewielkiej gotówki. Pożyczkę krótkoterminową spłaca się od 1 dnia do nawet 90 dni, a okres kredytowania niekiedy może wybrać klient. Spłaty dokonuje się przeważnie jednorazowym przelewem maksymalnie do ostatniego dnia trwania umowy. Mamy zatem czas na to, aby zgromadzić niezbędną sumę. Darmowa chwilówka jest także dobrym rozwiązaniem, gdy spodziewamy się napływu gotówki z innego źródła. Przykładem może być np. zwrot podatku lub wpływ z zaległej faktury. Otrzymane pieniądze mogą posłużyć nam na spłatę zobowiązania – nawet przed terminem.

W przypadku, gdy potrzebujemy większej sumy, której jednorazowa spłata może sprawić nam trudność, warto skłonić się ku pożyczce na raty. Konsument może wybrać nie tylko kwotę pożyczki, ale także wysokość miesięcznych rat, które nie nadwyrężą nadmiernie jego budżetu domowego. Manewrować można także długością okresu kredytowania. Im niższą ratę miesięczną chcemy płacić, tym okres kredytowania będzie dłuższy. Oczywiście wiąże się to z wyższym kosztem całkowitym pożyczki, ale ograniczamy tym sposobem ryzyko opóźnień w spłacie.

Wymagania stawiane przez pożyczkodawców

Pożyczka online to jeden z ulubionych produktów finansowych konsumentów. Za główny powód jej popularności uznaje się szybkość pozyskania środków, a także brak konieczności wychodzenia z domu. Bardzo często przy pożyczce przez Internet potrzebny jest tylko dowód osobisty i przeważnie wyciąg z rachunku bankowego. Jednak, aby otrzymać pożyczkę bez wychodzenia z domu, musimy spełnić pewne wymagania. Oto one:

- Pełnoletność – wraz z ukończeniem 18. roku życia konsumenci otrzymują pełną zdolność do czynności prawnych, która wymagana jest do samodzielnego podpisywania umów. Jednak niektórzy pożyczkodawcy – szczególnie oferujący pożyczki na wyższe kwoty, wymagają ukończenia np. 21. lub nawet 23. lat. Pożyczkodawcy określają również górne widełki, świadcząc usługi osobom, które nie ukończyły np. 65. roku życia.

- Obywatelstwo polskie – jeśli chcemy skorzystać z pożyczki w Polsce, musimy mieć polskie obywatelstwo. Cudzoziemcy mogą otrzymać pożyczkę dla obcokrajowców.

- Zamieszkanie na terenie RP – aby otrzymać pożyczkę, należy również zamieszkiwać teren RP. Dlatego Polacy, którzy pracują i mieszkają za granicą, nie mogą otrzymać pożyczki w naszym kraju.

- Dowód osobisty – podstawowym dokumentem tożsamości w Polsce jest dowód osobisty. Dowód stanowi zatem podstawę do otrzymania pożyczki. W wyjątkowych sytuacjach pożyczkodawcy dopuszczają posługiwanie się Paszportem. Nie otrzymamy jednak pożyczki na Prawo jazdy, które jest dokumentem poświadczającym uprawnienia, a nie tożsamość.

- Indywidualny rachunek bankowy – w przypadku pożyczek przez Internet weryfikacja tożsamości często przeprowadzana jest za pomocą rachunku bankowego (przelew weryfikujący, aplikacja weryfikująca). Dlatego, każda osoba, która ubiega się o pożyczkę online, musi mieć indywidualny rachunek bankowy.

- Aktualny numer telefonu komórkowego i adres e-mail – numer telefonu i adres e-mail, bardzo często służą do komunikacji z konsumentem w trakcie weryfikacji tożsamości, podpisaniu umowy, a także przekazania informacji o podjętej przez pożyczkodawcę decyzji. Bez telefonu i adresu e-mail otrzymanie pożyczki przez Internet prawdopodobnie będzie niemożliwe.

Pożyczka online – niezbędne dokumenty

Otrzymanie pożyczki przez Internet możliwe jest ze względu na uproszczone procedury. Każda firma pożyczkowa oprócz wymogów prawnych ustala w obrębie swoich struktur, jakie wytyczne musi spełnić konsument, aby mógł skorzystać z finansowania. Podobnie sprawa wygląda z wymaganymi dokumentami. W przeważającej większości firm konsument musi posiadać dowód osobisty, a także złożyć oświadczenie o wysokości swoich dochodów, aby wniosek o pożyczkę został rozpatrzony. Inne dokumenty np. paszport respektowany jest wyłącznie w sytuacji kryzysowej (kradzież, utrata dowodu).

Jeżeli ubiegamy się o wyższą kwotę pożyczki, możemy potrzebować także zaświadczenia od pracodawcy dotyczącego wysokości wynagrodzenia, rodzaju i formy umowy, a także zajmowanego stanowiska.

Niekiedy możemy się również spotkać z koniecznością przedłożenia rachunku za media, które potwierdzą nasz pobyt pod podanym w formularzu adresem. Jednak taka praktyka nie zawsze jest stosowana.

Metody weryfikacji tożsamości

Przelew na 1 grosz

Najbardziej popularną formą potwierdzenia tożsamości jest wykonanie przelewu na niewielką kwotę. W momencie, gdy skończymy wypełniać formularz pożyczkowy, otrzymujemy numer rachunku bankowego, na który musimy przelać np. 1 grosz. Dzięki temu pożyczkodawca będzie w stanie porównać dane widniejące na rachunku bankowym z danymi wpisanymi w formularzu. Jeżeli dane te nie będą się zgadzać, wniosek zostanie odrzucony.

Aplikacja weryfikująca

Zdecydowanie szybszą metodą na potwierdzenie tożsamości konsumenta jest skorzystanie z aplikacji weryfikującej. Konsument po zakończeniu wypisywania formularza otrzymuje od pożyczkodawcy link do bramki, która przeniesie go do bankowości elektronicznej. Zadaniem konsumenta jest jedynie zalogowanie się na swoje konto bankowe. Aplikacja sprawdzi dane posiadacza rachunku, a niekiedy sprawdzi także historię przelewów. Dzięki temu potwierdzi wpisaną w oświadczeniu o dochodach sumę wynagrodzenia. Po zakończeniu działań aplikacja automatycznie wyloguje nas z aplikacji bankowej.

Weryfikacja biometryczna

Najbardziej nowoczesną techniką weryfikacji tożsamości konsumenta jest weryfikacja biometryczna. W tym przypadku niezbędne jest posiadanie nowoczesnego smartfona z kamerą. Niekiedy konieczne jest zrobienie zdjęcia dowodu osobistego oraz tzw. selfie, czyli zdjęcia swojej twarzy. Niektóre firmy wykonują tę procedurę w trakcie wideo rozmowy z wnioskodawcą.

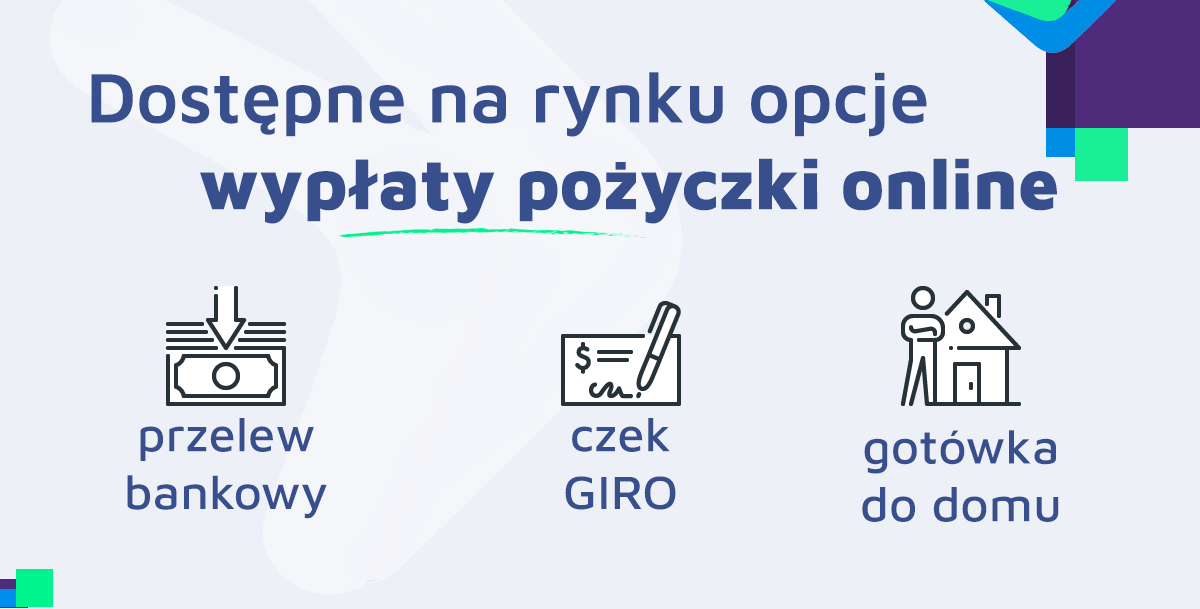

Sposoby wypłaty środków

Konsumenci przeważnie zaciągając zobowiązanie przez Internet, pieniądze chcą otrzymać bezpośrednio na swój rachunek bankowy. To oczywiście najpopularniejsza forma wypłaty przyznanych środków. Jeżeli mamy konto bankowe w tym samym banku, co firma pożyczkowa, pieniądze będą widoczne po kilku chwilach od wykonania przelewu. Czas oczekiwania na środki jest także uzależniony od dnia i godziny wykonania przelewu. Istnieje prawdopodobieństwo, że przelew wykonany w godzinach popołudniowych dojdzie do nas dopiero następnego dnia roboczego.

Jeżeli nie chcemy otrzymać pieniędzy na rachunek bankowy, niektóre firmy oferują również tzw. czek GIRO. Pieniądze możemy wypłacić np. w placówce pocztowej, a nawet w niektórych większych sklepach. Udając się po odbiór pieniędzy z czeku GIRO, koniecznie musimy mieć ze sobą dowód osobisty.

Pożyczka z dostawą do domu. Tak, niektóre firmy oferują dostarczenie gotówki do domu. To szczególnie przydatne dla osób starszych lub tych, którzy z innych powodów nie mogą opuścić miejsca zamieszkania. Środki z pożyczki dostarcza kurier lub pracownik firmy pozabankowej. Przeważnie usługa ta jest dodatkowo płatna.

Jak otrzymać pożyczkę online w 15 minut

Jeśli znajdziemy się w bardzo pilnej potrzebie, pieniądze są nam potrzebne niezwłocznie. Niektóre firmy pożyczkowe ogłaszają się, że wypłacają środki nawet w 15 minut. Czy to możliwe? Tak, szybka pożyczka jest możliwa, ale na określonych warunkach. Co należy zrobić? Szybka pożyczka dotyczy raczej chwilówek na niewielką kwotę. Pożyczkodawcy ograniczają przy chwilówkach formalności do minimum. Warto zgłosić się do firmy pożyczkowej, która już nas zna i w której zyskaliśmy opinię rzetelnych konsumentów – co oznacza, że wywiązaliśmy się ze spłaty zobowiązania w terminie.

Obecnie firmy pozabankowe zobligowane są do sprawdzania bez informacji kredytowej. W związku z tym warto zadbać o to, by nasza historia kredytowa kształtowała się na odpowiednim poziomie.

Zanim złożymy wniosek o szybką pożyczkę, warto sprawdzić formy wypłaty środków, jakie oferuje pożyczkodawca. Czasami firmy pożyczkowe posiadają konta w wielu bankach, dzięki czemu faktycznie pieniądze są na naszym koncie zaraz po przyznaniu nam pożyczki. Niekiedy dostępny jest również przelew natychmiastowy.

Zwrot pożyczki – o czym trzeba pamiętać?

Niezależnie od tego, czy zdecydowaliśmy się na pożyczkę krótkoterminową, czy pożyczkę na raty koniecznie musimy przestrzegać warunków zawartej umowy. Firmy pozabankowe obniżają kryteria, aby pożyczka była dostępna dla szerszego grona konsumentów. W związku z tym ponoszą większe ryzyko kredytowe, czyli prawdopodobieństwo braku spłaty zobowiązania. Jeśli konsument spóźni się ze spłatą możliwe, że już od pierwszego dnia zwłoki naliczane będą dodatkowe odsetki ustawowe za zwłokę.

W przypadku, gdy nasza sytuacja finansowa ulegnie pogorszeniu, koniecznie zgłośmy ten fakt do firmy pozabankowej. Dzięki takim działaniom unikniemy niepotrzebnych konsekwencji finansowych. Na ogół pożyczkodawcy zaproponują rozwiązanie i pozwolą nam na uregulowanie należności w późniejszym terminie. Warunkiem koniecznym jest jednak wyjaśnienie i podanie konkretnych powodów, przez które nie możemy wywiązać się z umowy.

Pożyczkodawcy często dają swoim klientom możliwość odroczenia spłaty lub refinansowania pożyczki. Dzięki ustaleniu nowych zasad możemy np. obniżyć wysokość miesięcznej raty, a tym samym wydłużyć okres kredytowania. Taki zabieg znacząco odciąży nasz budżet domowy.

Najgorszą z możliwych opcji, jaką niestety dość często stosują konsumenci, jest brak kontaktu z pożyczkodawcą. Przeważnie po kilku dniach od braku spłaty zobowiązania pracownik firmy pożyczkowej próbuje skontaktować się z pożyczkobiorcą. Jeżeli ten unika kontaktu, nie odbiera telefonu i nie odpowiada na wysłane e-maile, sprawa skierowana będzie do działu windykacji. Niestety rodzi to dodatkowe koszty. Dlatego warto samemu podjąć kontakt i załagodzić sytuację. Nieterminowa spłata pożyczki zawsze wiąże się z nieprzyjemnymi konsekwencjami.