PIT zerowy to pojęcie, które budzi sporo emocji i jeszcze więcej pytań. Szczególnie wśród młodych osób, które chcą rozpocząć swoją karierę zawodową lub już ją rozpoczęli. Czy to prawda, że można nie płacić podatku dochodowego od osób fizycznych, jeśli się nie ukończyło 26. roku życia? Jakie warunki należy spełnić, aby z ulgi skorzystać? Czy PIT zerowy dotyczy tylko umów o pracę, czy także umów cywilnoprawnych w tym umowy zlecenia? Na te i inne pytania postaramy się odpowiedzieć w naszym artykule.

Co to jest PIT zerowy?

PIT zerowy to rodzaj ulgi podatkowej. Ulga ta umożliwia niektórym młodym ludziom niepłacenia podatku dochodowego od osób fizycznych (PIT) od swoich zarobków. Można powiedzieć, że to taki „bonus”, jak przy darmowej chwilówce, za którą firma pożyczkowa nie pobiera opłat. Przypomnijmy, że podatek dochodowy od osób fizycznych jest jednym z głównych podatków, które zasilają budżet państwa. Ulga ta obowiązuje od 1 sierpnia 2019 roku i ma na celu zachęcić młodych ludzi do podjęcia pracy zarobkowej.

PIT zerowy dotyczy osób, które:

- Nie ukończyły 26 lat w roku podatkowym, w którym chcą z ulgi skorzystać,

- Uzyskały dochody z tytułu umowy o pracę, umowy zlecenia, pracy nakładczej, spółdzielczego stosunku pracy, z tytułu odbywania praktyki absolwenckiej, z tytułu odbywania stażu uczniowskiego,

- Nie przekroczyły w danym roku podatkowym kwoty 85 528 złotych brutto (71 000 złotych netto) z tych źródeł.

PIT zerowy nie dotyczy jedynie osób młodych. Podatku nie zapłacą również rodziny 4+, czyli rodzice, którzy wychowują co najmniej 4 dzieci. Z ulgi mogą również skorzystać aktywni zawodowo seniorzy. Zwolnieniu w ich przypadku podlegają przychody tak jak u młodych do wysokości 85 528 złotych.

Co więcej, ulga ta dotyczy zarówno przychodów osiągniętych w naszym kraju, jak i osiągniętych poza jej granicami. Pamiętaj o tym, że występuje różnica między pojęciami dochód a przychód.

Jakich dochodów PIT zerowy nie obejmuje?

PIT zerowy to ulga, która nie dotyczy wszystkich źródeł pozyskania dochodu. A także w przypadku korzystania z innych ulg. Na PIT zerowy nie mogą liczyć zatem osoby, które pozyskały dochody z innych źródeł, np. prowadzenia pozarolniczej działalności gospodarczej, umowy o dzieło, ze sprzedaży i najmu nieruchomości, odsetek, dywidend, spadków i darowizn. Warto podkreślić, że przychody z pozarolniczej działalności gospodarczej do ulgi nie uprawniają. Jednak nie przyczyniają się do utraty ulgi przy innych źródłach przychodów. Jak to rozumieć? Wyjaśniamy na przykładzie.

>> Może Cię zainteresować: Jak płacić podatek za wynajem mieszkania w 2024 roku?

Przykład:

Młoda osoba założyła jednoosobową działalność gospodarczą, by podpisać umowę B2B z pracodawcą. Dodatkowo dla innego pracodawcy świadczy umowę zlecenie. Na umowie B2B osiągnęła roczny dochód na poziomie 97 000 złotych. Z kolei przy umowie zleceniu jej dochód wyniósł 13 000 złotych. W tym przypadku ulga za umowę zlecenie nadal jej przysługuje. Nawet jeśli jej łączny dochód wyniósł 110 000 złotych. Umowa zlecenie opiewa bowiem na kwotę 13 000 złotych, czyli nie przekracza 85 528 złotych uprawniających do ulgi.

Ile można zarobić, żeby skorzystać z zerowego PIT-u?

Jednym z podstawowych pytań dotyczących PIT-u zerowego jest kwota, którą można zarobić, by z ulgi skorzystać. Tak jak wspomnieliśmy powyżej, kwota, która uprawiania do ulgi osoby poniżej 26 roku życia to 85 528 złotych. Co więcej, chodzi o sumę osiągniętego dochodu w skali roku z wszystkich uprawniających do ulgi umów. W ciągu jednego miesiąca młody podatnik może zatem zarobić 30 000 złotych a w kolejnych po 5 000, czy 8 000 złotych. Nie ma zatem znaczenia, równe rozłożenie kwoty dochodu. Ich suma nie może przekroczyć w ciągu roku podatkowego 85 528 złotych.

Ponadto ulga dla młodych ze strony pracodawcy działa automatycznie, inaczej mówić z mocy ustawy. W konsekwencji oznacza to, że nie jest konieczne składanie wniosku o zastosowanie ulgi. To szczególnie istotne z perspektywy pracodawcy przy obliczaniu przez pracodawcę zaliczek na podatek dochodowy. To rolą pracodawcy jest zwrócenie uwagi na wiek pracownika, a także limit kwotowy, który do ulgi uprawnia.

PIT zerowy a wspólne rozliczenie z małżonkiem

Kolejnym istotnym zagadnieniem dotyczącym PIT-u zerowego jest skorzystanie ze wspólnego rozliczenia ze współmałżonkiem. Często małżeństwa oprócz wspólnego konta bankowego, również wspólnie rozliczają się z Urzędem Skarbowym. W związku z tym, że jedno lub oboje małżonków nie ukończyło 26. roku życia, powstaje pytanie, czy nadal należy im się ulga? Aby to uściślić, Ministerstwo Finansów wydało objaśnienie, w którym możemy znaleźć informację, że osobom będącym w związku małżeńskim przysługuje limit w wysokości 85 528 złotych – dla każdej osoby. Limit ten przysługuje obojgu małżonkom, jeśli spełniają kryteria uprawniające do ulgi. Jednak warto zaznaczyć, że jeśli jeden z małżonków nie przekroczył limitu, to niewykorzystana część limitu nie przechodzi na drugiego małżonka, ani nie powiększa limitu w kolejnym roku podatkowym.

Czego jeszcze dotyczy PIT zerowy?

Oprócz ulgi dla młodych z podatków dochodowych od osób fizycznych zwolnione są jeszcze inne rodzaje dochodów. Z podatku zwolnione są także alimenty na dzieci, różne świadczenia rodzinne, diety za pełnienie funkcji społecznych, diety z delegacji pracowniczych, zadośćuczynienia, czy odszkodowania. Naturalnie często należy spełnić dodatkowe kryteria, które do ulgi uprawniają. Podatku nie nalicza się również przy uldze mieszkaniowej, gdy nastąpiła sprzedaż nieruchomości po upływie 5 lat od jej zakupu. Deklaracji podatkowej nie składają również osoby, które nie osiągnęły przychodów w danym roku podatkowym. Osobami taki są np. studenci, którzy są na utrzymaniu rodziców, lub niepracujący małżonkowie, których utrzymuje współmałżonek. Osoby te nie muszą składać PIT-u zerowego.

Zdarza się jednak, że osoby, które nie osiągnęły przychodu, potrzebują zaświadczenia z Urzędu Skarbowego o braku dochodu. W tym przypadku zaleca się złożenie deklaracji podatkowej. Dopiero wówczas Urząd Skarbowy może (po czasie) takie zaświadczenie wydać. W przeciwnym razie US może wydać jedynie oświadczenie, że podatnik nie złożył deklaracji podatkowej, co nie jest równoznaczne z brakiem osiągania dochodu.

Jak złożyć PIT 0?

Osoby, które prowadzą działalność gospodarczą, a które nie osiągnęły przychodu w danym roku podatkowym, są zobligowane do złożenia deklaracji podatkowej. Dotyczy to również sytuacji, w której przedsiębiorca zawiesił swoją działalność. W przeciwnym razie przedsiębiorca, który nie złożył deklaracji zerowej, może liczyć się z sankcjami finansowymi i odpowiedzialnością karnoskarbową, czyli grzywną finansową.

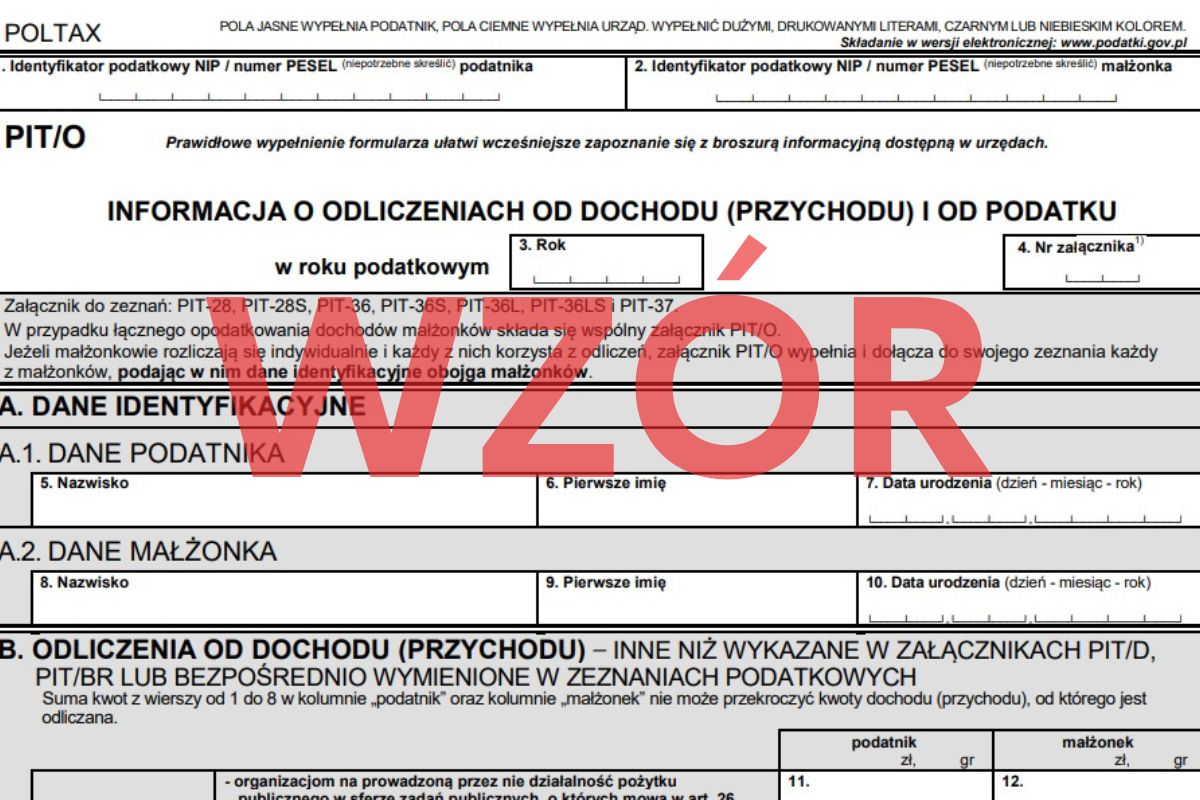

PIT 0 należy złożyć wraz z deklaracją podatkową. Jest to odrębny formularz, który dołącza się do deklaracji PIT – 36 lub PIT 37, w zależności od źródła pozyskania dochodu.

PIT zerowy – sytuacje, w których musisz go złożyć

Istnieją sytuacje, w których podatnicy są zobowiązani do złożenia deklaracji PIT-0, czyli zerowego PIT-u. Oto lista tych sytuacji:

- W przypadku zawieszenia działalności gospodarczej,

- Braku dochodu lub poniesienie straty, również należy złożyć PIT-0,

- PIT-0 powinni złożyć również ryczałtowcy i podatnicy na podatku liniowym,

- Brak przychodów: Osoby, które nie osiągnęły żadnych przychodów w danym roku podatkowym, mogą, ale nie muszą, złożyć PIT-0, aby uzyskać zaświadczenie o braku dochodów (niekiedy jest potrzebne do otrzymania świadczeń socjalnych),

- PIT-0 składa się także rozliczając przysługujące ulgi w tym: ulgę na Internet, ulgę na dziecko, na cele rehabilitacyjne, abolicyjnej itd.

Podsumowanie

PIT zerowy to ulga, którą mogą wykorzystać zarówno osoby poniżej 26 roku życia, jak i aktywni zawodowo seniorzy lub rodzice mający co najmniej 4 dzieci. Należy pamiętać o tym, że zwolniona z podatku jest tylko część osiąganych dochodów, czyli do kwoty 85 528 złotych.